Panorama económico global (4º trim. 2021)

Autor: MAPFRE Economics

Síntesis de conclusiones del informe:

MAPFRE Economics

Panorama económico y sectorial 2021: perspectivas hacia el cuarto trimestre

Madrid, Fundación MAPFRE, octubre 2021

Las últimas mediciones globales y regionales, así como la incertidumbre respecto a la evolución de la pandemia del Covid-19, sugieren atemperar las previsiones de crecimiento y considerar un entorno de mayor tensión sobre los precios de consumo a nivel global, especialmente en los países emergentes.

En este contexto nos encontramos, entre otros efectos, con una leve desaceleración de la economía en China, como resultado del ajuste inmobiliario (a nivel local) originado por Evergrande y los efectos que ha tenido en especial sobre las materias primas y los mercados emergentes, así como con una aceleración de la inflación debido al repunte de la demanda global y a las restricciones energéticas, unido a las disrupciones de oferta derivadas del daño causado por la pandemia del Covid-19 sobre las cadenas de valor global, especialmente en industrias de componentes y en la logística global, que afectan a la capacidad de servir la demanda de bienes manufacturados.

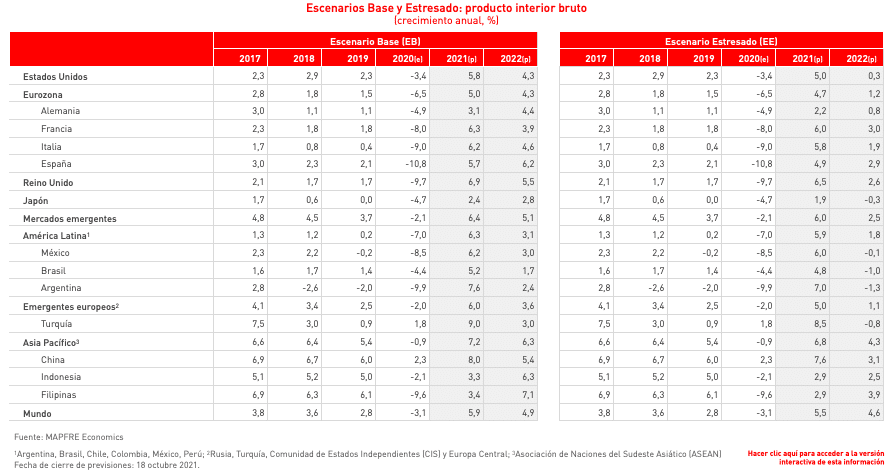

En el escenario base considerado en el informe, la economía global crecerá un 5,9% en 2021 y un 4,9% durante el 2022 (0,1 y 0,5 puntos porcentuales menos que lo previsto hace tres meses). Los mercados desarrollados serán los que contribuyan con una mayor aportación al crecimiento económico global, mientras que los emergentes deberán enfrentarse a retos importantes derivados de la desigual evolución de la pandemia y del contexto internacional (tales como, desigual efecto de la inflación, desaceleración de la economía china sobre la importación de materias primas y sus condiciones financieras, incompleto proceso de reversión de flujos de inversión de cartera iniciado con la pandemia que podría afectar a los tipos de cambio, etc.).

En este entorno, la recuperación global se enfrenta con cuellos de botella y restricciones de oferta derivados de la crisis energética, problemas de logística portuaria, desestocaje no repuesto a tiempo tras la relativa normalización del comercio global, etc. Todo ello tendrá efectos sobre la producción manufacturera global, así como sobre el comercio, limitando y trasladando la capacidad de recuperación al 2023.

En conclusión, el escenario base considera factores tan importantes como la inflación, que es persistente pero no permanente (será una inflación transitoria que, aunque tardará en diluirse más de lo anticipado hace un año, parece que no alterará el forward guidance de la política monetaria de los bancos centrales globales). El efecto de la inflación sobre la renta disponible se verá compensado por el ahorro liberado, gracias a la reducción de las restricciones asociadas al control de la pandemia por la mejora de las expectativas respecto a la evolución del Covid-19. Las condiciones monetarias globales permanecerán fuertemente laxas durante el 2022, la normalización monetaria en los bancos centrales de los países desarrollados suavizará los ritmos de adquisición de activos sin alterar las expectativas de tipos de interés, contribuyendo a una liquidez abundante y, por otro lado, en los países emergentes la política monetaria será más variada y condicional en muchos casos a la economía política y no a la política económica.

En contraposición, en el escenario estresado nos encontraríamos con un mercado sorprendido por una reacción monetaria más agresiva, causada por una inflación algo más persistente, dando lugar a cierta volatilidad nominal y peores condiciones financieras, donde la demanda doméstica podría verse afectada ante la subida de los precios. Este escenario podría llevar a una reducción de la cifra global de crecimiento del PIB en aproximadamente medio punto porcentual. A pesar de todo ello, no se trata de un escenario de riesgo de recesión.

A modo de conclusión, y haciendo un balance de riesgos global, nos encontramos entre otros, con un marco geopolítico global que permanecerá estable con reequilibrios al alza y a la baja. En cuanto a la política económica, los principales bancos centrales perciben unas perspectivas inflacionistas que descansan sobre la idea de un repunte al alza de carácter limitado y transitorio, pero que podrían verse reducidas a medida que las cadenas de suministro global se van encontrando con ciertos obstáculos, como la escasez de ciertos bienes que afecta a las fases productivas iniciales formadas por materias primas y energía y la acumulación de cuellos de botella. En el plano macroeconómico la economía China comienza a mostrar los primeros signos de fragilidad, debido en parte a un entorno más complejo tanto nacional como internacional. Respecto a la deuda global, las cifras del segundo trimestre de 2021 muestran una ligera disminución en porcentaje del PIB ubicándose en el 353,4%; este incremento estuvo liderado por las economías emergentes registrando un aumento de 3,5 billones de dólares, frente a los 1,3 billones de dólares de las economías desarrolladas. Asimismo, el avance en la vacunación del Covid-19 ha logrado aliviar parcialmente las restricciones globales, especialmente en los países desarrollados y de forma más pausada en los países emergentes.

El análisis completo puede encontrarse en el informe Panorama económico y sectorial 2021: perspectivas hacia el cuarto trimestre elaborado por MAPFRE Economics y que se encuentra disponible en el siguiente enlace: