El mercado asegurador latinoamericano en 2020

Autor: MAPFRE Economics

Síntesis de conclusiones del informe:

MAPFRE Economics

El mercado asegurador latinoamericano en 2020

Madrid, Fundación MAPFRE, septiembre 2021

En octubre de 2021 el Fondo Monetario Internacional (FMI) elevó las previsiones de crecimiento económico de América Latina al 6,3% para el conjunto del año (frente a la contracción del -7% de 2020), medio punto por encima de su pronóstico de julio, gracias principalmente al buen desarrollo del sector exportador del petróleo, los minerales y del resto de las materias primas. Esta vuelta al crecimiento económico se basa asimismo en la reactivación de la inversión y de la demanda externa apoyada en la recuperación de las dos grandes economías mundiales, Estados Unidos (fuente importante de remesas) y China, sus dos principales socios comerciales. La recuperación del consumo interno está ayudando también, pero en menor medida en tanto no se recuperen los niveles de empleo anteriores a una crisis que ha agravado los problemas endémicos de la región relacionados con los bajos niveles de ocupación y productividad. Por otro lado, la inflación está repuntando y se estima que cerrará el año en un promedio del 9,7% (6,3% en 2020) unido al incremento sustancial de los déficits fiscales y los niveles de la deuda respecto al PIB en la mayor parte de las economías de la región.

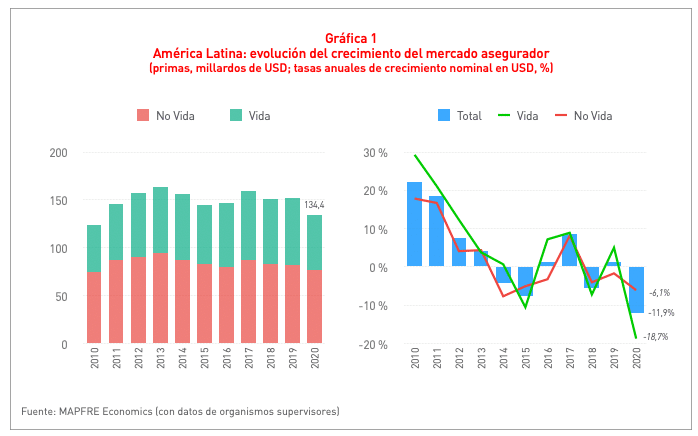

La vuelta al crecimiento económico en América Latina y el Caribe en 2021 está contribuyendo a la recuperación de sus mercados aseguradores que en el año previo sufrieron un fuerte retroceso, a consecuencia de la profunda crisis económica provocada por la pandemia. Así, las primas de seguros totales ascendieron a 134.361 millones de dólares en 2020 lo que supuso una caída del -11,9%, motivada en gran medida por la contracción del negocio de Vida y amplificada por el efecto de la fuerte depreciación en los tipos de cambio de las monedas en los principales mercados. De esta forma, las primas del segmento de los seguros de Vida experimentaron una fuerte contracción del -18,7% medida en dólares (frente al crecimiento del 5,0% en 2019), mientras que las primas de los seguros de No Vida tuvieron una caída del -6,1%, frente al –1,7% de 2019 (véase la Gráfica 1).

En general, en 2020 los seguros de Vida resultaron muy afectados por las medidas de política monetaria ultra acomodaticias implementadas por los bancos centrales de las economías de la región (con fuertes recortes en los tipos de interés, entre otras medidas) lo que complicó el negocio de los seguros de Vida ahorro y de rentas vitalicias, al tener que reducir sustancialmente la rentabilidad garantizada en los productos comercializados. A esto se sumó el efecto de la abrupta contracción económica y del movimiento hacia la liquidez que se produce en los momentos de alta incertidumbre, lo que hace que los agentes económicos prefieran mantener su ahorro a la vista en lugar de entrar en otro tipo de inversiones de medio o largo plazo (como ha ocurrido en esta crisis). El fuerte retroceso del negocio de Vida en 2020 en Brasil, México, Chile y Colombia explica en buena medida la abrupta caída de esta línea de negocio a nivel agregado en la región.

Sin embargo, en 2021 el repunte de la inflación está obligando a gran parte de los bancos centrales a endurecer sus políticas monetarias, elevando los tipos de interés, lo que está ayudando a la recuperación del negocio de Vida que está experimentando fuertes crecimientos en los principales mercados de la región (como Brasil, México, Colombia o Perú) en un contexto de mayor demanda de productos financieros que ayuden a protegerse a los ahorradores de la pérdida de poder adquisitivo a consecuencia del repunte de la inflación.

Por su parte, el segmento de No Vida en América Latina y el Caribe en 2020 tuvo un comportamiento muy alineado al de este segmento de negocio en otras regiones del mundo, con un fuerte retroceso del volumen del negocio de Autos (que representa el 16,2% del total de primas de la región), que fue compensado parcialmente por el negocio de Salud (que representa el 15% del total de primas), el cual se está comportando de forma anticíclica como suele ser habitual en las grandes crisis económicas y, de manera particular, en esta crisis de origen sanitario. En 2021 la vuelta al crecimiento económico en la región está ayudando a la recuperación del negocio de No Vida a nivel agregado.

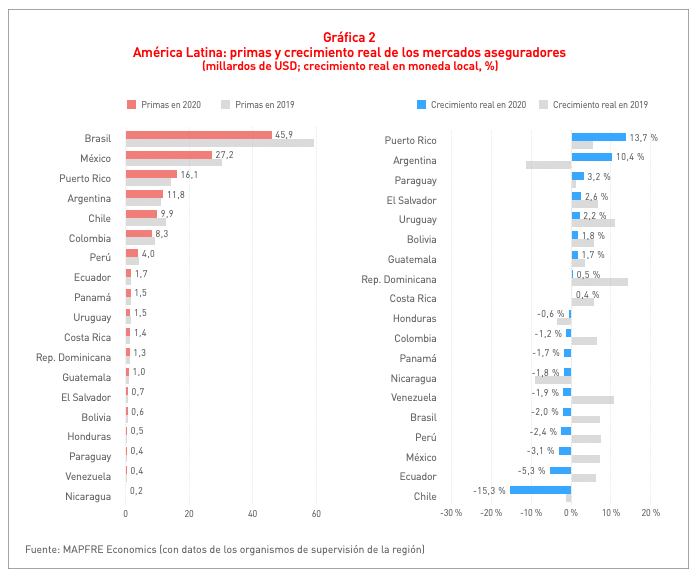

Al analizar el comportamiento de las primas del negocio asegurador en las monedas locales de sus respectivos mercados (corregido por el efecto de la inflación), en 2020 se observan retrocesos reales en prácticamente a todos los grandes mercados aseguradores de la región (véase la Gráfica 2), siendo el mercado chileno el que más cayó (-15,3%), seguido de Ecuador (-5,3%), México (-3,1%), Perú (-2,4%) y Brasil (-2,0%). No obstante, se registraron algunas excepciones, destacando el crecimiento de Puerto Rico (13,7%), por el buen comportamiento de los seguros de Salud, y Argentina (10,4%), aunque en este último caso el paso a una contabilidad ajustada por la inflación introdujo distorsiones en la comparación. El resto de los mercados que presentan crecimientos (El Salvador, Uruguay, Bolivia, Guatemala, República Dominicana y Costa Rica) sufrieron una fuerte desaceleración, con la única excepción de Paraguay que tuvo un crecimiento real del 3,2% (fue uno de los países cuya economía se vio menos afectada por la pandemia).

En términos de rentabilidad, en 2020 el resultado neto agregado del mercado asegurador latinoamericano se situó en 9.315,5 millones de dólares, experimentando un retroceso del -30,1% respecto al resultado agregado equivalente del año previo, rompiendo la tendencia al incremento de los últimos años. De esta forma, a excepción de los mercados de Chile, Costa Rica, Guatemala, Paraguay, Puerto Rico y Uruguay (cuyos beneficios crecieron), en los demás mercados los beneficios en dólares respecto al año previo decrecieron, en lo que ha tenido gran influencia la depreciación de los tipos de cambio, pero también factores relacionados con su rentabilidad técnica y/o financiera, ya que todos ellos empeoran también en términos de la rentabilidad sobre los fondos propios.

Entre los indicadores de tendencias estructurales, el índice de penetración (primas/PIB) promedio del sector asegurador de la región se ubicó en el 3,1% en 2020, superior al del año previo en 0,17 puntos porcentuales (pp). El indicador mejoró en el segmento de No Vida (1,8%, frente al 1,6% del año previo) y empeoró en el segmento de Vida (1,3%, frente al 1,4% del año anterior), al contrario de lo sucedido en años anteriores en los que la mejoría procedía del segmento de Vida, que tiene un menor nivel de desarrollo en la región. Se trata de una situación atípica a la que sin duda ha contribuido la fuerte contracción del PIB producida por la pandemia durante 2020, así como a la resistencia mostrada por algunas de las líneas de No Vida de gran peso en la región, particularmente del ramo de Salud.

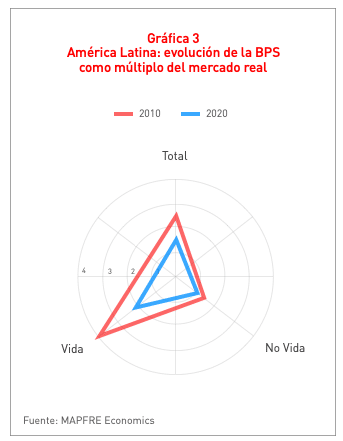

Si se analiza la evolución de este indicador a lo largo de una década, desde 2010, se observa que se ha producido un aumento de la penetración de 0,7 pp, confirmando un año más la tendencia creciente al aumento de la penetración de los seguros en la región de América Latina y el Caribe observada de manera consistente a lo largo de las últimas décadas, cerrando de forma progresiva la Brecha de Protección del Seguro (BPS), respecto a los niveles de penetración de los mercados desarrollados, a lo cual ha contribuido principalmente el negocio de los seguros de Vida y, ligeramente, el de los seguros de No Vida (véase la Gráfica 3).

La estimación de la Brecha de Protección del Seguro para el mercado asegurador latinoamericano se situó en 2020 en 206 millardos de dólares, un -16,7% (-41,3 millardos de dólares) menos que la estimada el año previo. La estructura de la brecha de aseguramiento a lo largo de la última década no muestra cambios significativos respecto a nuestro reporte anterior, confirmándose el predominio de los seguros de Vida y, por tanto, su mayor potencial de crecimiento. Así, el mercado potencial de seguros en América Latina en 2020 (la suma del mercado asegurador real y la BPS) se ubicó en 340,4 millardos de dólares, lo que significa 2,5 veces el mercado actual en la región.

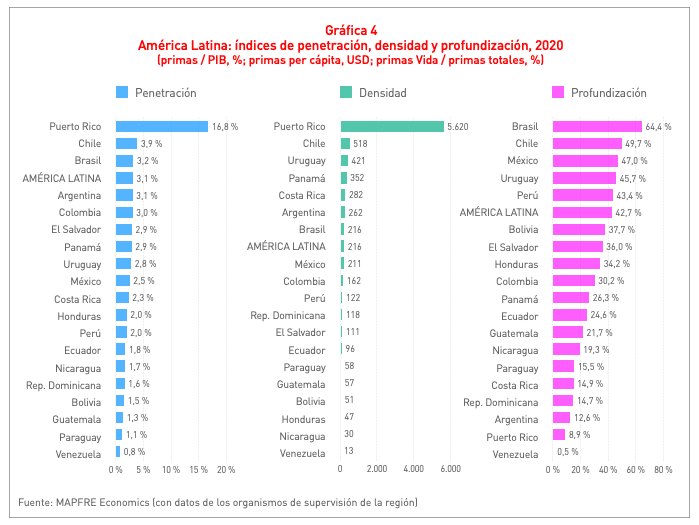

Finalmente, la comparativa entre los distintos países de la región, en base a la penetración, densidad y profundización, indicadores que miden el nivel de desarrollo de sus respectivos mercados de seguros, se muestra en la Gráfica 4.

El análisis completo respecto al comportamiento y tendencias estructurales del sector asegurador de la región puede encontrarse en el informe El mercado asegurador latinoamericano en 2020, elaborado por MAPFRE Economics y que se encuentra disponible en el siguiente enlace: