El mercado español de seguros en 2022

Autor: MAPFRE Economics

Síntesis de conclusiones del informe:

MAPFRE Economics

El mercado español de seguros 2022

Madrid, Fundación MAPFRE, julio 2023

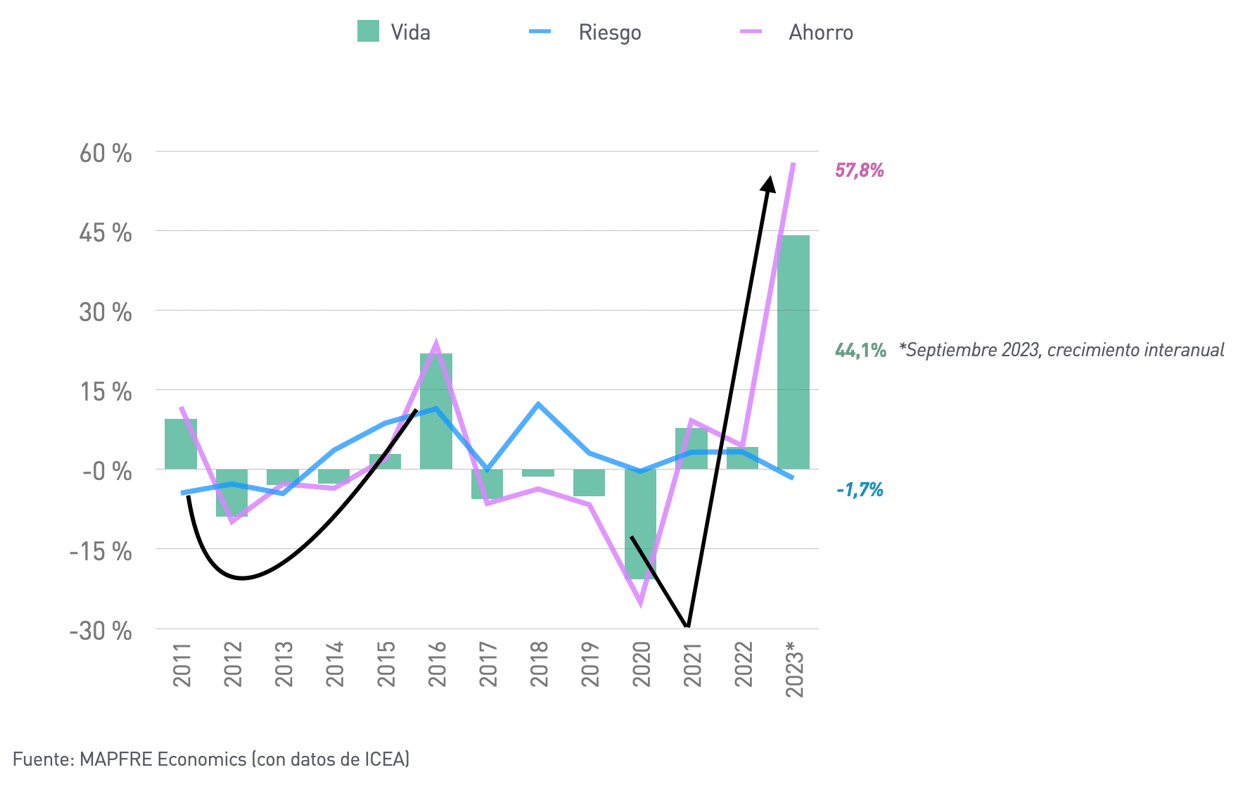

En lo que va de año 2023, el sector asegurador español está experimentando crecimientos positivos por encima de la inflación en todos los grandes segmentos de negocio, particularmente para el negocio de los seguros de Vida ahorro, que presenta un crecimiento en primas del 57,8% hasta el cierre del mes de septiembre, con la ayuda de las subidas de tipos de interés y el retraso en remunerar los depósitos por parte de las entidades bancarias, lo que sigue abriendo posibilidades de negocio en la captación del ahorro, que podrían ir descendiendo a medida que estas entidades adapten sus políticas de retribución de los depósitos al nuevo entorno de tipos de interés (véase la Gráfica 1).

Gráfica 1. Evolución del seguro directo Vida

(variación anual, %)

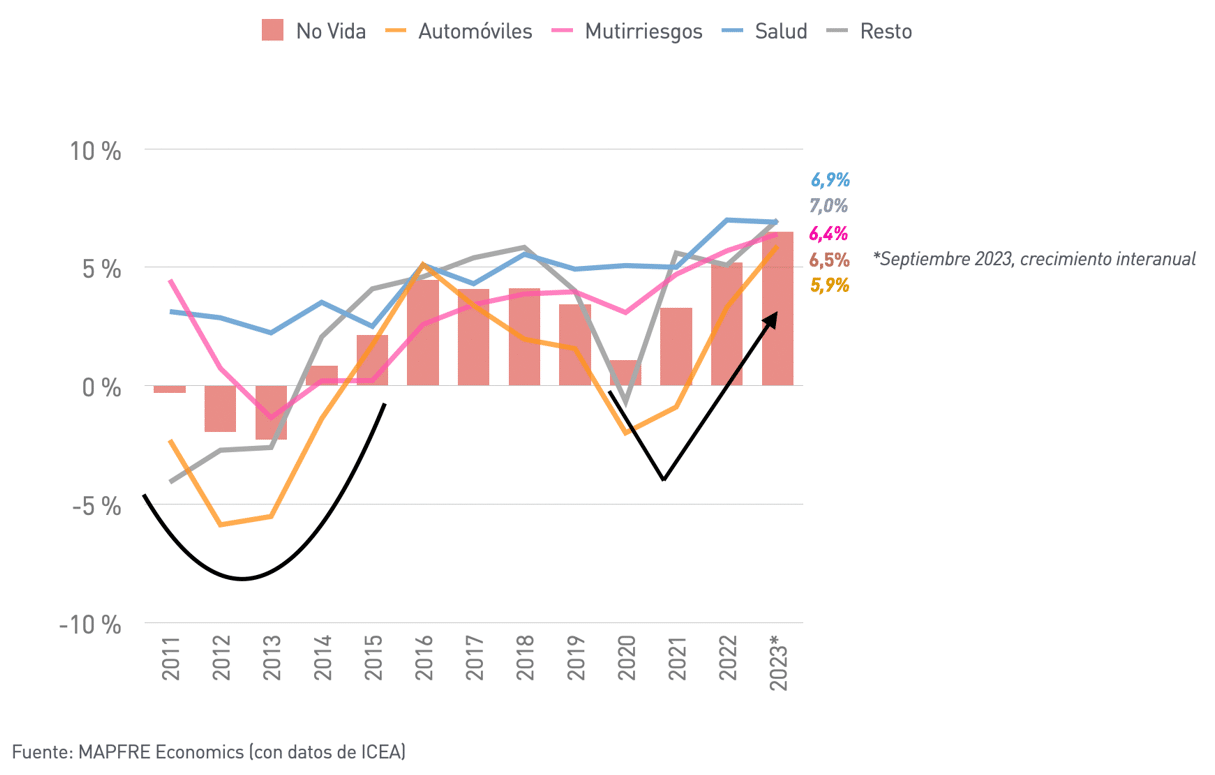

El crecimiento económico, por encima de lo inicialmente previsto, también está ayudando a este buen comportamiento del negocio asegurador, particularmente en el negocio de No Vida (véase la Gráfica 2), si bien las perspectivas de una desaceleración para el próximo año podrían afectar a los negocios más cíclicos vinculados al comportamiento del crédito, como son los seguros de Autos y de Vida riesgo.

Gráfica 2. Evolución del seguro directo No Vida

(variación anual, %)

En cuanto al año 2022, el entorno en el que se desenvolvió la actividad aseguradora fue difícil en muchos aspectos. La economía mundial volvió a comportarse mejor de lo inicialmente previsto, con un crecimiento agregado del 3,4%, lo que supuso una desaceleración frente al 6,3% de 2021, año de crecimiento atípico tras el retroceso provocado por la pandemia. Sin embargo, fue un año marcado por el fuerte repunte de la inflación a raíz de los extensos paquetes de ayudas monetarias y fiscales implementados en los dos años previos, y que fue alimentada por los cuellos de botella en la oferta tras el proceso de reapertura económica y por el inicio de la invasión de Ucrania. Por su parte, el comportamiento del mercado asegurador español estuvo marcado por la recuperación económica, a finales de año todavía por debajo de los niveles de PIB prepandemia, con un incremento en el volumen de primas de seguros totales del 4,8% (4,9% en 2021), hasta los 64.775 millones de euros, en un entorno de elevada inflación que alcanzó niveles no vistos en décadas (8,4% en 2022).

A pesar de la incertidumbre vivida en 2022, el seguro de Vida en España demostró su fortaleza, con una emisión de primas de 24.535 millones de euros, un 4,2% más que el año anterior. Tanto Vida Riesgo como Vida Ahorro tuvieron un desempeño favorable en el ejercicio, con tasas de incremento del 3,4% y 4,4%, respectivamente. Los ramos de No Vida por su parte ingresaron un volumen de primas de 40.239 millones de euros, que representa un alza del 5,2% respecto a 2021 y que está dos puntos porcentuales por encima del obtenido el año anterior.

El seguro de Automóviles recuperó la senda de crecimiento en 2022, al alcanzar un volumen de primas de 11.353 millones de euros, un 3,3% más que en 2021 y por encima de las primas emitidas en 2019, antes del comienzo de la pandemia. En este incremento del negocio ha influido el aumento de la prima media, que se situó en 345,2 euros, un 2,3% más que en 2021, así como el incremento de vehículos asegurados que, con 32,9 millones de vehículos, obtuvo una subida del 0,9%. Por otra parte, el ratio combinado del ramo volvió a incrementarse en 2022, hasta el 98,0%, (94,1% en 2021), debido, además del aumento de la frecuencia y la severidad de la siniestralidad, al alza de la inflación y a los mayores costes de los proveedores, como talleres, recambios, etc. En los seis primeros meses de 2023 el ratio combinado ha seguido empeorando y se ha situado en el 100,7%, lo que supone un aumento de 4,3 pp respecto al ratio de junio de 2022, si bien se espera una mejora en la rentabilidad (técnica y financiera), a medida que se materializan las revisiones al alza de las primas de seguros para adaptarlas a la inflación, se moderan los crecimientos de los costes y comienzan a incrementarse los ingresos financieros de las carteras de inversiones por las subidas de los tipos de interés.

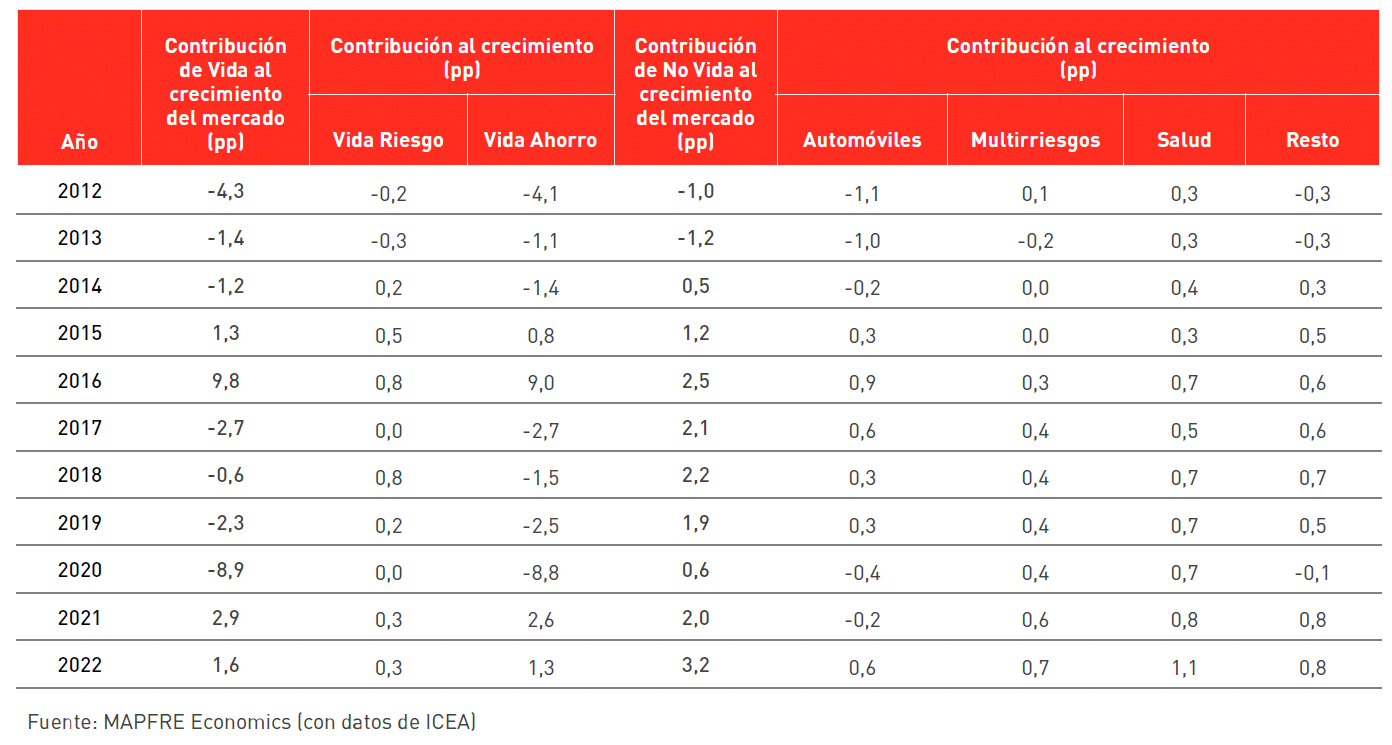

Tabla 1. Contribución al crecimiento del mercado asegurador Vida y No Vida

(puntos porcentuales, pp)

El seguro de Salud volvió a mostrar un gran dinamismo en 2022, con una subida del 7,0% en el volumen de primas emitidas, hasta alcanzar los 10.543 millones de euros, siendo el ramo que más ha contribuido al crecimiento del segmento de No Vida, con 1,1 pp (véase la Tabla 1). Este crecimiento de primas ha ido acompañado de un aumento del número de asegurados, el cual alcanzó la cifra de 13,8 millones, un 3,7% más que en 2021. En 2022 se ha confirmado la tendencia al alza del ratio de siniestralidad ya apuntada en el ejercicio anterior, influida por: (i) la consolidación del aumento de la inflación, que ha repercutido de manera directa en un incremento de los costes hospitalarios; (ii) el mantenimiento de una frecuencia alta de utilización de las prestaciones sanitarias por parte de los asegurados y (iii) los incrementos en los baremos sanitarios pactados con las aseguradoras por las grandes cadenas hospitalarias privadas. En los nueve primeros meses de 2023 los ingresos del ramo siguen la tendencia creciente de los últimos años, con un incremento de las primas del 6,9% gracias al dinamismo de Reembolso de gastos, que crece un 9,4%, y de Asistencia sanitaria que lo hace en un 7,0%.

Los seguros Multirriesgos también tuvieron un desempeño favorable en 2022, con un crecimiento en primas del 5,7%, un punto porcentual más que el año anterior. El seguro Multirriesgo Industrial ha mantenido una tendencia de crecimiento ininterrumpida en los últimos cinco años, alcanzando un incremento del 8,8% en 2022. Hogar y Comunidades también han tenido crecimientos por encima del año anterior, superando en un 5,5% y 4,9%, respectivamente, las primas de 2021. Comercio, sin embargo, creció por debajo de las tasas de años anteriores, hasta el 1,2%. Afortunadamente, 2022 no ha sido un año con fenómenos atmosféricos de intensidad, con lo cual, a pesar del proceso inflacionario existente, se ha podido cerrar el año con una reducción de -0,7 pp en el ratio combinado, que finalizó en el 96,4%.

Por último, el negocio de Vida alcanzó en 2022 un volumen total de primas de 24.535 millones de euros, con un incremento del 4,2% respecto al año previo y un -10,9% por debajo de lo acumulado en 2019. Por otra parte, en términos de ahorro gestionado, las provisiones técnicas del ramo de Vida decrecieron un -1,1%, situándose en 193.613 millones de euros. Vida Riesgo y el seguro de Dependencia crecieron y todos los productos de Ahorro/Jubilación, a excepción de los unit-linked, mostraron decrementos en el patrimonio, con una tasa agregada del -1,2%.

La subida de tipos de interés que comenzó en 2022 está teniendo su reflejo en los seguros de Ahorro garantizados, al ganar estos el atractivo que hasta ahora no tenían. Los datos estadísticos de los nueve primeros meses de 2023 confirman ese cambio de tendencia en el seguro de Vida Ahorro, el cual se ha convertido en el motor de crecimiento del seguro español en dicho ejercicio, con un alza del 57,8% en esta modalidad de Vida, lo que eleva la tasa de incremento del ramo al 44,1%. El ahorro gestionado por los seguros de Vida también ha crecido y alcanza un volumen de 200.723 millones de euros, con un crecimiento interanual del 4,9%.

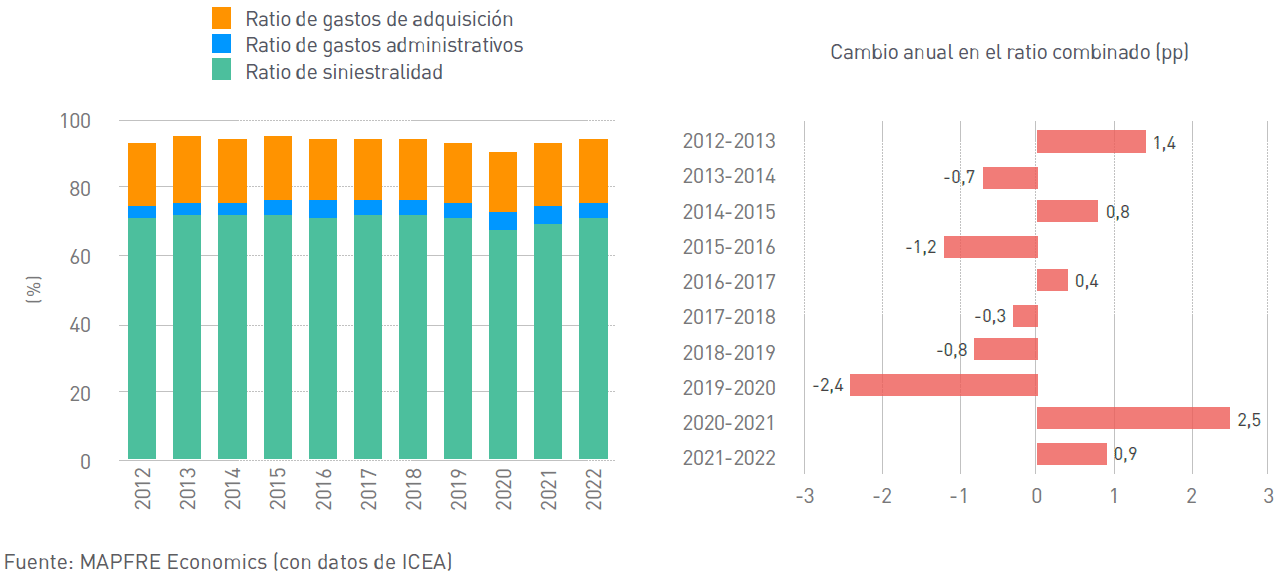

Por lo que se refiere a la rentabilidad técnica, el ratio combinado para el segmento de los seguros de No Vida en 2022 se ubicó en 93,8%, lo que supone 0,9 puntos porcentuales (pp) por encima del valor registrado en 2021 (92,9%), debido a un empeoramiento del ratio de siniestralidad de 1,3 pp, el cual se situó en el 70,6% (69,2% en 2021). Por el contrario, los ratios de gastos de administración y de adquisición mostraron una ligera mejoría respecto al año anterior, situándose en el 5,2% (-0,1 pp) y el 18% (-0,3 pp), respectivamente (véase la Gráfica 3).

Gráfica 3. Evolución del ratio combinado No Vida

(ratio combinado total, %; cambio anual del ratio combinado, pp)

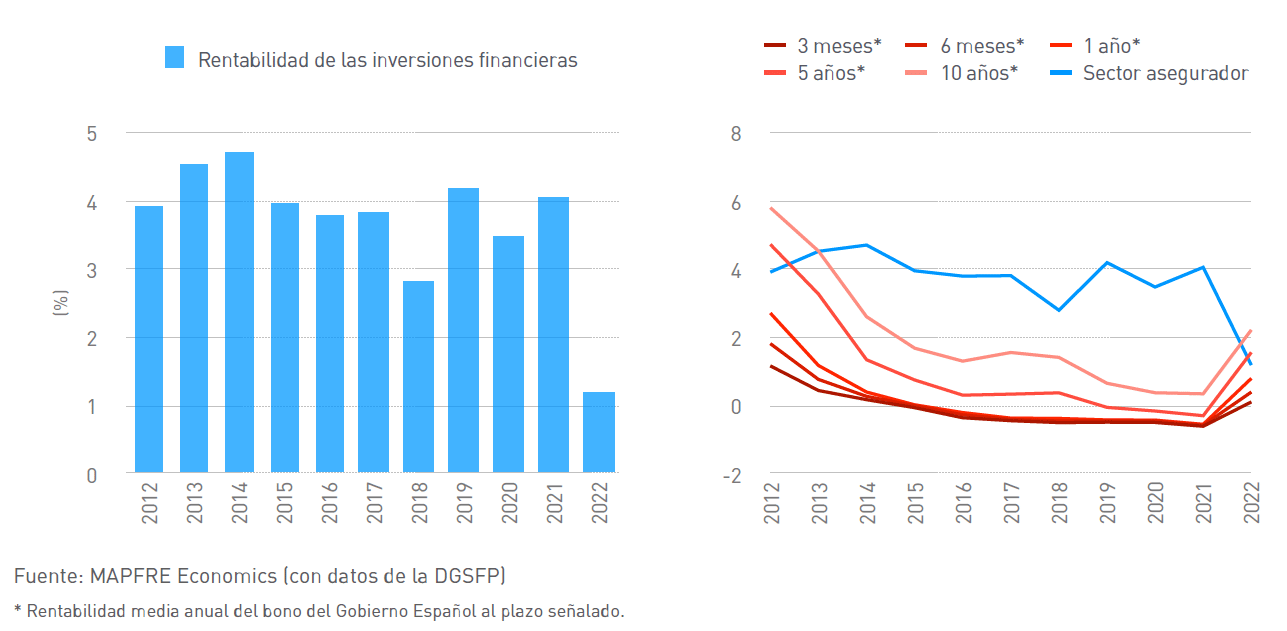

La rentabilidad de las inversiones financieras del sector asegurador se ubicó en el 1,2% en 2022 (2,9 pp por debajo de la observada un año antes), lastrada por la normalización de la política monetaria que ha venido acometiendo el Banco Central Europeo (véase la Gráfica 4). Sin embargo, la dinámica más reciente muestra una cierta estabilidad en 2023, a medida que los tipos de interés se aproximan a una tasa terminal y la volatilidad se modera de la mano de unas expectativas más estables. El volumen total de inversiones de las entidades aseguradoras españolas en 2022 se contrajo hasta los 280.619 millones de euros, lo que representa un descenso del -15,0% respecto al año previo.

Gráfica 4. Rentabilidad de las inversiones financieras del sector asegurador

(ingresos financieros / inversiones promedio, %; tipo de interés libre de riesgo, %)

En cuanto a los indicadores agregados de rentabilidad, el resultado del sector asegurador español alcanzó los 5.526 millones de euros en 2022, lo que supone un aumento del 9,0%, recuperándose parcialmente de la caída sufrida en el ejercicio anterior (del -12,5%), gracias al buen comportamiento de la rentabilidad del segmento de los seguros de Vida. En términos relativos, la rentabilidad del sector también mejoró, registrando un retorno sobre fondos propios (ROE) del 12,5%, 2,1 pp por encima del año previo, y un retorno sobre los activos medios totales (ROA), del 1,7%, con una mejoría de 0,3 pp.

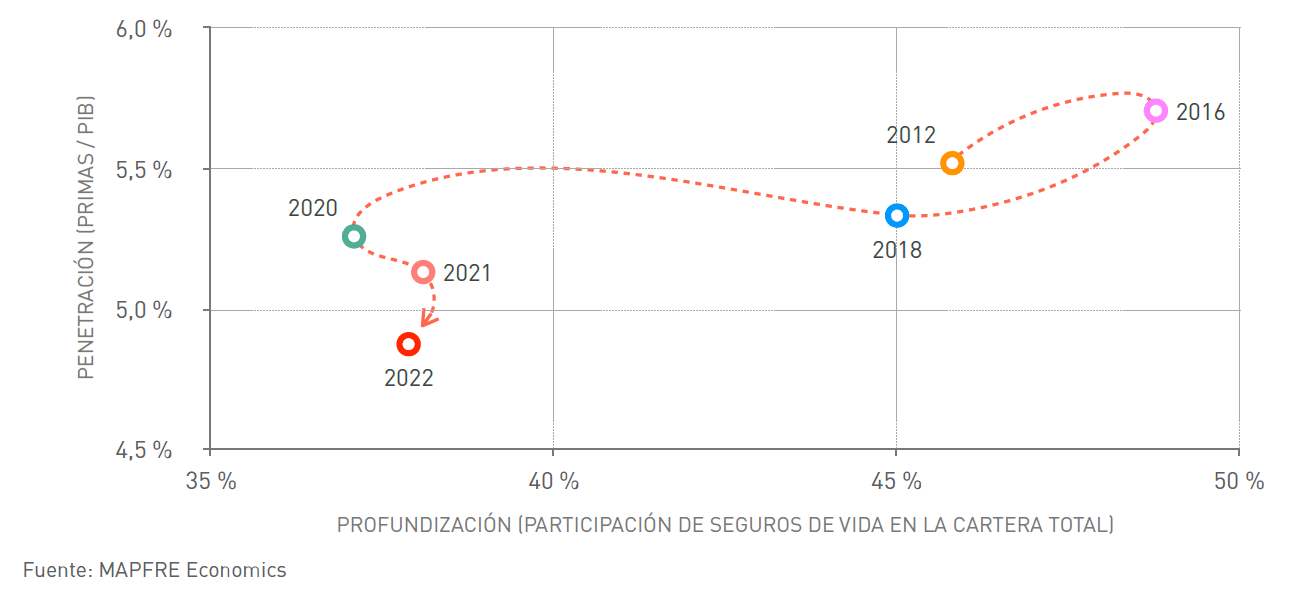

En lo que se refiere a las tendencias estructurales del mercado en 2022, la penetración del seguro español (relación entre las primas y el PIB) se ubicó en el 4,9% al final de 2022 (5,12% en 2021). Como sucediera en 2021, una fuerte subida del PIB a precios corrientes (10,1%) en 2022, junto con un crecimiento más moderado de los ingresos por primas del sector asegurador (4,8%), contribuyeron a que el sector volviera a sufrir una ligera pérdida en este indicador. En sentido contrario, la densidad de los seguros en España (primas per cápita) se situó en 1.347,8 euros en 2022, lo que supone un incremento de 46,6 euros respecto a 2021. Finalmente, el crecimiento registrado por el ramo de Vida en 2022 ha resultado insuficiente para elevar el nivel de profundización del seguro respecto del año previo, que se ubicó en el 37,9%, por debajo del 38,1% del año anterior y muy lejos del 48,8% alcanzado en 2016 (véase la Gráfica 5).

Gráfica 5. Evolución del mercado asegurador de España

(penetración vs profundización)

Un análisis detallado de las distintas líneas de negocio y las tendencias estructurales en la última década puede encontrarse en el informe El mercado español de seguros en 2022, elaborado por MAPFRE Economics y que está disponible en el siguiente enlace: