El entorno económico y su impacto en la demanda aseguradora

Autor: MAPFRE Economics

Síntesis de conclusiones del informe:

MAPFRE Economics

Panorama económico y sectorial 2018: perspectivas hacia el segundo trimestre

Madrid, Fundación MAPFRE, abril 2018

El actual entorno de crecimiento de la economía mundial permite ser optimistas en cuanto al desarrollo del mercado asegurador a nivel global. La previsión de crecimiento económico en el entorno del 3,8% (3,7% en 2017), sólido y sincronizado en todas las grandes regiones, se estima para las economías desarrolladas por encima del 2%, y en las emergentes, en torno al 5%.

Este crecimiento global firme y una inflación moderada influirán positivamente en el sector asegurador, cuyo desarrollo se encuentra muy vinculado al comportamiento del ciclo económico. Se verán especialmente beneficiados los mercados aseguradores de los mercados emergentes en los que el bajo nivel de penetración de los seguros en la economía hace, además, que la elasticidad del crecimiento sea mayor que en otras economías más desarrolladas, por lo que crecimientos débiles o moderados del PIB suelen traducirse en crecimientos mayores de las primas de seguros.

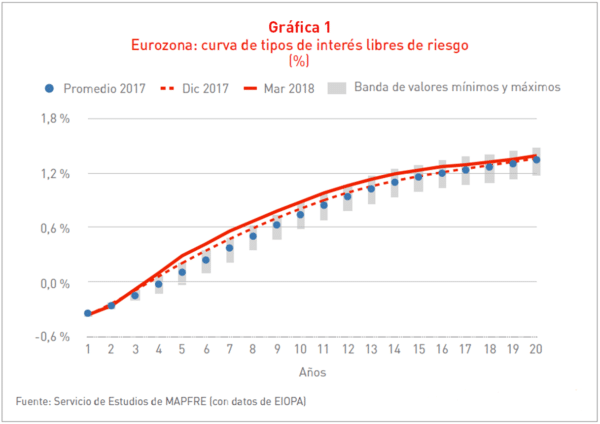

En algunas economías desarrolladas persiste el entorno de bajos tipos de interés que continúa siendo un lastre para las líneas de negocio de Vida ahorro y rentas vitalicias, las cuales se ven perjudicadas a pesar del buen comportamiento económico. Continúan las políticas monetarias laxas por parte de los bancos centrales de la Eurozona y Japón. En la Eurozona, teniendo en cuenta el cronograma de normalización monetaria previsto, se descarta cualquier subida de tipos de interés antes de finales de 2019. Por su parte, las reducciones en los programas de compras se prevé que sean muy graduales con el fin de evitar consecuencias no deseadas, como incrementos súbitos en el coste de financiación de las deudas y posibles sobrevaloraciones en los activos que puedan aflorar, lo cual incidiría negativamente en los resultados de, entre otros sectores, la industria aseguradora. No obstante, es un riesgo que sigue latente (Gráfica 1).

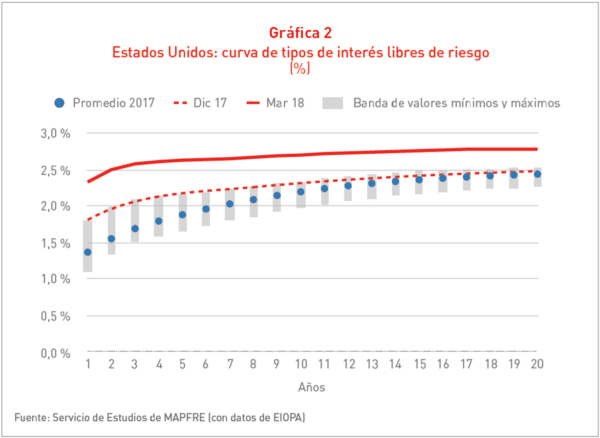

En los Estados Unidos, la normalización de la política monetaria ya es un hecho, sin que esta normalización ni las medidas proteccionistas adoptadas hayan afectado en gran medida a su economía, a los mercados ni al comercio mundial, al menos por el momento. Esto es una buena noticia para los seguros de Vida ahorro y de rentas vitalicias en ese país, aunque su impacto puede no ser inmediato. El aplanamiento que está sufriendo la curva de tipos de interés, una subida abrupta y las propias expectativas de subidas de tipos podrían ser perjudiciales en el corto plazo, dado que las compañías aseguradoras necesitan un tiempo para adaptar los nuevos productos y los tipos garantizados en sus carteras. En este entorno se puede frenar la demanda de productos de ahorro, en tanto las subidas se materializan, y dar lugar al rescate de pólizas comercializadas a tipos inferiores a los del mercado (Gráfica 2).

También conviene matizar que la fortaleza del dólar junto con déficits estructurales duales (fiscal y de la cuenta corriente) en algunos países emergentes, están impactando de forma negativa en sus economías unido al efecto de los altos precios del petróleo en los países no productores. La persistencia de esta situación podría derivar en una pérdida de esa sincronía del crecimiento global que estamos viviendo.

En este contexto, mantenemos nuestra estimación de que en los mercados desarrollados las primas de seguros de Vida podrían sufrir una caída en torno al -1% en 2018, mientras que las primas de seguros de Vida de los mercados emergentes experimentarán crecimientos por encima del 9% en este año. No obstante, en la medida en que avance el proceso de normalización monetaria la situación de las primas de seguros de Vida de los mercados desarrollados podría mejorar con crecimientos por encima del 1% en 2019.

Por lo que se refiere a las primas de los seguros de No Vida, mantenemos igualmente las previsiones en el sentido de que los mercados desarrollados podrían experimentar un crecimiento en torno al 2,7% en 2018, mientras que en los emergentes el crecimiento estaría en torno al 7,5%.

Por otro lado, se confirma que el último semestre del pasado año fue un período histórico en cuanto a las pérdidas catastróficas causadas por eventos de la naturaleza y por el ser humano. Según las primeras estimaciones preliminares, las pérdidas se situaron en torno a 337 millardos de dólares en 2017 de las que el importe total asegurado ascendería a 144 millardos de dólares, el mayor jamás registrado. La fuerte capitalización existente hasta ahora en el sector reasegurador venía a ser un soporte del deterioro de su rentabilidad. Sin embargo, el gran impacto de las últimas catástrofes en sus cuentas y balances ha trasladado presión a las primas del reaseguro, en un mercado que se había vuelto excesivamente competitivo en cuanto a precios ante el que la ausencia de catástrofes significativas en los últimos años.

Respecto de las grandes tendencias regulatorias, la Asociación Internacional de Supervisores de Seguros (IAIS) realizó avances significativos en el proceso de revisión de los principios básicos aplicables a la supervisión grupos aseguradores internacionalmente activos (IAIGs) y a las Aseguradoras Globalmente Sistémicas (GSIIs).

En la Unión Europea, por su parte, la Autoridad Europea de Supervisión de Seguros (EIOPA) remitió a la Comisión Europea el segundo consejo técnico para la revisión de los parámetros y factores aplicables en el cálculo del capital regulatorio bajo la fórmula estándar de Solvencia II. La Comisión Europea debe ahora continuar con el proceso legislativo y elaborar un texto que deberá ser remitido al Parlamento Europeo y al Consejo para su consideración.

En cuanto al avance del entorno digital, EIOPA se encuentra actualmente realizando un ejercicio cualitativo sobre riesgo cibernético, conjuntamente con los supervisores nacionales y la industria aseguradora, para profundizar en el conocimiento de este riesgo emergente, al cual ha decidido dar un carácter estratégico. Esta actividad está en línea con otras desarrolladas por las autoridades europeas de supervisión de valores (ESMA) y banca (EBA) con el objetivo no solo de profundizar en el conocimiento del riesgo sino también fomentar que las instituciones financieras actúen sobre las debilidades de sus sistemas.

En el campo de la distribución de seguros, el 14 de marzo el Parlamento Europeo y el Consejo aprobaron una Directiva que modifica el plazo para la transposición de la nueva Directiva de distribución de seguros, ampliándolo hasta el 1 de octubre de 2018. En España, el Consejo de Ministros aprobó el Proyecto de Ley de Distribución de Seguros y Reaseguros Privados el 11 de mayo, publicado en el Boletín Oficial de las Cortes Generales el 21 de mayo, iniciándose así su tramitación parlamentaria.

El análisis completo en torno a las perspectivas sectoriales de la industria aseguradora puede encontrarse en el informe Panorama Económico y Sectorial 2018: perspectivas hacia el segundo trimestre, elaborado por MAPFRE Economics y que se encuentra disponible en el siguiente enlace: